Quando se trata de finanças, estamos sempre interessados em medir o grau de incerteza sobre o valor futuro de um ativo financeiro, ou ainda, sobre o seu retorno, que nada mais é do que medir a variação do valor do ativo com relação ao seu valor original/inicial.

Infelizmente não conseguimos saber qual será o retorno de um determinado ativo durante um período futuro de maneira exata.

Podemos ter apenas uma ideia de qual seria o seu retorno esperado: podemos atribuir uma probabilidade aos diferentes valores de retorno que podem ocorrer, então a média destes possíveis retornos seria o retorno esperado do investimento. Desta forma, teremos uma distribuição das probabilidades de retorno deste investimento.

Conceitualmente tudo é muito limpo não é?

Mas no mundo prático o mercado não segue uma linha pré-definida, em hipótese alguma!

Existem muitos fatores que podem tirar os mercados da linha: especulações, má gestão financeira ou operacional, má qualidade, falta de infraestrutura interna e externa, preferências e gostos dos consumidores, novas tecnologias, crises políticas, financeiras, cambiais… eu poderia ficar horas aqui citando exemplos de fatores que poderiam desestabilizar o nosso mercado.

Ciclos de altas e baixas vem e vão com cada vez mais facilidade e algumas pessoas estão acostumadas e encarar isso de forma muito negativa, como se isso fosse uma anormalidade do mercado.

Não adianta tratar as imperfeições do mercado financeiro como inimigas.

Primeiro porque elas continuarão a existir e irão se aperfeiçoar com o passar do tempo, segundo porque elas são partes naturais do mercado capitalista, são seus efeitos colaterais.

O que precisamos entender de uma vez é que nos negócios e nos investimentos o risco é parte integrante e completamente natural de sua existência, assim como quedas nas vendas e projetos fracassados também o são.

O risco não é inútil e somente um inimigo odiado, ele possui um poder muito importante: de prever um futuro onde seus objetivos iniciais não sairão conforme o esperado e o que você pode aprender com isso antes que se concretize. Ou basicamente te deixar com medo e evitar que você caia em ciladas facilmente.

O risco e o erro te calejam e te tornam mais experiente.

O conceito de um mercado redondo e perfeito para todo mundo sem falhas é uma ideia utópica e fantasiosa.

Não adianta reagir com irritação e desespero, você entra no jogo conhecendo as regras!

Tudo gira em torno de 2 coisas: Risco e Retorno.

É como se você recebesse 05 bilhetes de loteria e pudesse comprar apenas 03, seu risco de ganhar é 1 em 1 zilhão e provavelmente você não arriscaria pagar muito dinheiro em um bilhete desses. Mas e se eu te assegurar que dentre esses 05 existe um bilhete com o prêmio?

Valeria você gastar uma quantia X de dinheiro por uma chance tão palpável de retorno (3 em 5)?

Ok o exemplo pode ser esdrúxulo, mas conceitos difíceis de se tratar exigem exemplos muito didáticos para facilitar o entendimento.

Existe um trade-off entre o risco e o retorno, você arrisca mais se isso assegurar que você possa lucrar mais, ponto.

O segredinho que ninguém te conta é que nas imperfeições do mercado que você pode se deparar com grandes oportunidades para a sua carteira.

Quem ganha dinheiro com os investimentos são os que exploram as ineficiências do mercado.

As pessoas ainda estão muito focadas no risco com o significado de perder dinheiro, de sofrer prejuízos.

Mas esse é um caminho de mão dupla porque é onde moram também os potenciais de ganho.

É preciso ressignificar esse conceito na sua mente.

O Problema de Atribuir Valor Somente pelo Preço

O hábito mais comum é atribuir o preço de um investimento como o fator catalisador de todas as suas decisões futuras com aquele título, vender se o preço atual está acima do que você pagou inicialmente, vender porque o preço do título caiu consideravelmente e você quer se desfazer com receio de cair mais, especulações sobre determinado segmento e possíveis colapsos de empresas, etc.

Se fosse fácil não chamaria renda variável.

Você não pode esquecer nunca da importância de se avaliar os negócios de uma empresa e não os preços de títulos!

Essa é uma tecla que eu vou sempre bater enquanto investidor.

Toda organização possui metas, planejamentos, análises de viabilidade, pretensão de adentrar novos segmentos e atrair novos consumidores, isso deve ser para você um fator de decisão muito mais potente do que simplesmente entrar no aplicativo e ver quanto está valendo o título agora.

O mercado oscila. Pra caramba.

Voltando ao risco e retorno, eu prefiro pagar menos comprando um título em potencial futuro do que simplesmente avaliando quedas acentuadas de preço como alerta para correr e vender antes de perder dinheiro.

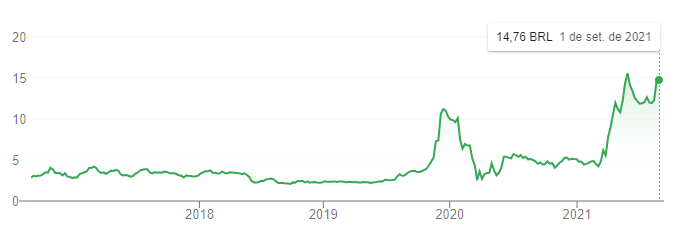

Exemplo: Ações da POSITIVO – POSI3

Já que as pessoas gostam de bater na tecla dos preços vamos usar ele em um exemplo bem recente da minha carteira.

Comprei ações da empresa POSITIVO por R$ 4,90 em Janeiro de 2021, o valor do título estava baixo mas com pouca pesquisa sobre a empresa era possível ver que existiam fatores promissores envolvendo essa ação, como por exemplo:

- Crescimento nas vendas de notebook desde o início da pandemia e com o crescimento do trabalho remoto;

- Projetos de implementação de novas tecnologias em seu portfólio, como por exemplo modelos de casa inteligente e conectada;

- Tecnologia médica, agrícola e educacional;

A empresa fez a lição de casa e aproveitou bem um período difícil como a pandemia para impulsionar seu resultado.

O Lucro líquido no 2T de 2021 foi de 51 MI, +88,5% contra 2020. O EBITDA da companhia foi de 101,9 MI ou seja +1.138%.

A marca POSITIVO tem presença mais forte no público consumidor de renda menor e tem pretensão de penetrar os mercados consumidores classe A e B com novos produtos.

Atualmente, setembro de 2021, as ações da companhia estão cotadas a R$ 14,76, um crescimento expressivo de +201%. Então um papel que estava custando pouco para um segmento tão promissor que é o de tecnologia criou uma possibilidade de retorno muito grande, uma oportunidade a ser explorada.

Quem olhava o desempenho desta ação que sempre se manteve em um patamar mais baixo dificilmente esperaria uma alta tão repentina o que em termo de riscos (o de nunca sair do patamar) não viabilizaria o investimento.

E os Riscos?

Vários.

22% do faturamento da companhia é proveniente de contratos com esferas governamentais, em um cenário de corte de gastos públicos fica incerto pensar que esses contratos se encontram em segurança absoluta.

O que impede do Estado rescindi-los?

O cenário macro do país ainda é incerto com um endividamento muito alto das famílias, isso impacta no desempenho do setor e traz grandes possibilidades de queda nas vendas.

O que difere a POSITIVO de outros papéis a preço de banana na bolsa de valores?

Bem eu arrisquei investir R$ 4,90 em uma empresa sólida e com fatores de oportunidade a serem considerados, eu faria o mesmo com ações de R$ 0,50 da Livraria Saraiva, inserida em um modelo em declínio e enfrentando uma recuperação judicial?

Provavelmente não.

Expectativas para o Futuro

É certo que o boom da reabertura econômica e reaquecimento do país impulsionam de forma rápida os resultados de muitas empresas, e essa euforia me deixa com o pé atrás.

Em algum momento os resultados voltam ao nível normal, os desafios crescem e o consumidor migra de marca.

O mercado volta a sua habitual e competitiva forma. Cruel para alguns, querida por outros, receada por todos.

Cada momento é único e mudam-se o foco das perspectivas, se hoje é a reabertura da economia pós pandemia amanhã é inflação alta, crise financeira e crise de algum setor.

Você nunca vai conseguir correr do risco e muito menos operar em um mercado perfeito e livre de escassez, mas a forma como você balança seus riscos e seus retornos é o que fará a diferença no final.

Obrigado pela leitura.

Abraços!!