Conforme afirma Berger (2015), os títulos públicos federais são emitidos em mercado e formam a dívida pública federal interna. A administração dessas operações está a cargo da Secretaria do Tesouro Nacional (STN) criada em 1986, dentro da estrutura do Ministério da Fazenda.

Esses títulos deverão prover ao governo federal os recursos necessários para a cobertura de déficits e para realização de operações de crédito por antecipação de receitas.

Fica sob responsabilidade do Poder Executivo fixar as características gerais e específicas dos títulos, podendo criar séries para cada título, fazer ajustes, celebrar contratos de emissão e comercialização bem como celebrar convênios.

É importante salientar que a Secretaria do Tesouro Nacional tem poderes para realizar resgates antecipados de títulos, fazer substituição de modalidades e produtos e autorizar a emissão de novos títulos.

Apesar de ser uma modalidade efetuada pelo Estado, as operações com títulos públicos estão atreladas ao mercado e irão acompanhar a flutuação do mercado de capitais.

Existem dois tipos de mercado:

Mercado Monetário: com foco na compra e venda de títulos a curto prazo.

Mercado de Capitais: que envolve títulos de longo prazo.

O processo de compra e venda de produtos de investimento provenientes do poder público são chamados de Operações de Mercado Aberto. Para que existam tais operações um país precisa apresentar estabilidade em sua economia e um relacionamento sólido com a iniciativa privada.

Estes mercados podem ser primários (quando as operações são realizadas via leilões formais ou informais de maneira direta) ou secundários (quando entram agentes intermediários financeiros, pessoas jurídicas e pessoas físicas).

Mas por quais motivos o Estado faz a venda e compra de títulos de seu tesouro?

- Para captar financiamento para o seu déficit orçamentário, ou seja, somente os tributos recolhidos não são suficientes para financiar todas as necessidades de gastos do governo;

- Refinanciar a dívida pública;

- Realizar operações com fins específicos em lei.

Esses recursos são captados e utilizados para financiar a Dívida Pública Federal e poder garantir entrada de receitas em áreas com deficiência orçamentária.

Exposição ao Risco

Gitman e Joehnk (2004) compilaram as exposições ao risco que a modalidade de renda fixa contém, assim como qualquer outro instrumento de investimento, já que nenhuma modalidade (nem mesmo a poupança) apresenta risco zero.

1. Risco de Taxa de Juros:

A taxa de juros é o primeiro e mais importante conceito de risco que você precisa entender antes de se aventurar nos papéis de renda fixa. A volatilidade da taxa de juros se traduz em risco de mercado uma vez que o comportamento dela afeta todos os títulos do mercado.

Quando a nossa taxa de juros está alta significa que o governo, através de uma política monetária, está tentando controlar a inflação e a alta dos preços, que fazem o dinheiro ficar mais caro.

Em um cenário como esse é extremamente vantajoso adquirir títulos de renda fixa, em especial os títulos do governo.

Quando os juros estão baixos, o investidor olha com mais atenção para o mercado de ações, onde seus retornos e oportunidades serão maiores.

No caso das operações com papéis públicos, acaba se tornando desvantajoso a compra para o investidor que não pretenda manter o título até o seu vencimento. Quem investe buscando lucrar com a marcação a mercado fica rendido pela volatilidade dos juros.

2. Risco do Poder de Compra:

Este é um risco que acompanha a inflação (corrosão do poder de compra), ele sobe e desce junto aos preços.

Se estivermos passando por um momento de inflação moderada, a renda fixa se torna atrativa pois seus ganhos não serão corrompidos pela alta dos preços (perda do poder de compra da população).

Um título pode render um retorno atrativo, mas ao analisar a inflação do mesmo período você percebe que na verdade seu dinheiro rendeu menos.

3. Risco Financeiro ou de Negócio:

Aqui entra o risco de crédito ou o famoso risco de “calote”.

Nas operações com títulos públicos, temos a garantia de que o estado irá honrar com os compromissos assumidos com o investidor.

No Brasil prevalece o FGC (Fundo Garantidor de Crédito), que se responsabiliza em ressarcir investidores que tenham sido prejudicados com um banco que tenha ido a falência.

Esse fundo garante o ressarcimento de até R$ 250.000,00 por CPF/CNPJ em cada instituição financeira que ele tenha conta.

Nem todas as operações são garantidas por FGC, atualmente são:

- Depósitos à vista;

- Depósitos de poupança;

- CDB (Certificado de Depósito Bancário);

- RDBs (Recibos de Depósitos Bancários);

- LCI e LCA (Letras de Crédito Imobiliário e do Agronegócio);

- LC (Letras de Câmbio);

- LH (Letras Hipotecárias).

Vale ressaltar que o risco de calote por parte do Estado é mínimo, já que temos um governo sólido e poderes da administração pública independentes.

4. Risco de Liquidez:

Liquidez significa transformar um título que você tenha em dinheiro vivo.

Vamos supor que você tenha comprado ações de uma empresa e decide vendê-las para utilizar o dinheiro em uma emergência. Se não houver nenhum investidor interessado em comprar as suas ações você não tem como liquidá-las, caracteriza-se um risco de liquidez.

Onde há poucas negociações há pouca liquidez.

5. Risco de Resgate:

Este risco se forma quando o emissor cancela o título muito antes da data de vencimento acordada inicialmente, fazendo com que a taxa de retorno para o investidor seja reduzida.

Alguns investidores de renda fixa optam por investir todos os meses dentro de um mesmo título, criando nele um fundo de reserva futuro, pode acontecer da venda deste título ser cancelada, obrigando o investidor a migrar para outras opções.

Liquidez das Operações com Títulos Públicos

Sempre que você faz a compra de um título do Tesouro Direto, a data de vencimento (resgate) é informada. É nesta data que o governo fará o pagamento do montante acordado.

Você pode efetuar o resgate antecipado de qualquer modalidade do Tesouro Direto, já que não há carências ou prazos mínimos estipulados.

O que você precisa entender é que o valor do resgate antecipado pode ser menor ou maior do que você investiu.

Mas como funciona isso?

Os títulos públicos também sofrem com a marcação a mercado diariamente e também com as taxas de juros, isso faz com que os valores investidos oscilem.

Você pode ter aplicado R$ 1.000,00 no Tesouro Selic 2025 e no mês seguinte ter R$ 1.100,00 mesmo não tendo aplicado mais dinheiro.

O mercado oscila diariamente e a renda fixa não escapa dele.

Existem alguns outros custos que você precisa colocar na balança caso precise resgatar antecipadamente:

IOF: o Imposto sobre Operações Financeiras é cobrado para investidores que resgatem um título público no período de até 30 dias após a compra do mesmo.

Taxa de Custódia: é uma porcentagem de 0,20% a.a cobrada semestralmente pelos seus títulos, não importa qual banco ou corretora você tenha em conta, sempre será descontado.

Taxa de Administração: é a taxa que algumas corretoras cobram do correntista para resgate de títulos. Atualmente é comum que as corretoras apliquem taxa zero em operações do tesouro direto.

É sempre importante checar as taxas praticadas para não perder seu rendimento.

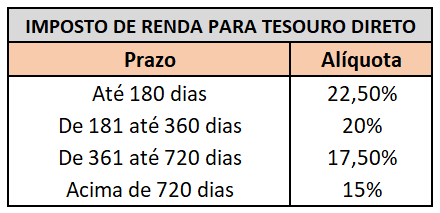

Imposto de Renda

O Imposto de Renda descontado no resgate dos títulos é calculado de maneira regressiva, ou seja, quanto mais tempo você deixa o dinheiro aplicado menor será a taxa de IR.

O ideal ao investir no tesouro é que você procure mantê-lo até o resgate acordado.

Tipos de Tesouro Direto

Prefixados: são os títulos com taxa de juros fixa. Portanto se a SELIC hoje está em 14% então é essa taxa que ele irá render não importando se ela irá sofrer remarcação para baixo ou para cima até o momento do resgate.

No prefixado você sabe quanto irá receber.

É um título vantajoso em momentos onde temos uma taxa Selic muito elevada e existe a expectativa que ela caia no futuro, ideal para o médio e longo prazo.

Tesouro Selic: os títulos serão pós fixados, ou seja, será pago no momento do vencimento a taxa Selic do futuro.

Este é uma boa opção para investidores iniciantes ou que estejam formando seu fundo de reserva. Se encaixa bem para o curto prazo.

Tesouro IPCA: aqui você terá uma taxa fixa + uma rentabilidade atrelada ao Índice de Preços ao Consumidor Amplo (IPCA).

Este é um título ideal para o longo prazo e para proteger o seu dinheiro da inflação, uma vez que ele será corrigido pela inflação do período.

Efetuando Compra de Títulos Públicos

Desde 2001 a compra direta de títulos públicos foi liberada para investidores Pessoa Física.

Mas é muito fácil efetuar a compra através de alguma corretora ou banco de sua confiança.

Indico o banco BTG Pactual pela solidez da instituição e nome forte no mercado, e também pela facilidade e usabilidade do aplicativo.

Você pode abrir sua conta sem custo algum clicando neste link.

Síntese

Como afirmam Gitman e Joehnk (2004), um Título de Dívida é um instrumento de dívida negociável, a longo prazo que traz certas obrigações. Os investidores desse título estão apenas emprestando capital para os emissores, sejam eles empresas privadas ou o governo.

Isso não caracteriza direito ou privilégio de qualquer posição ao comprador dessa dívida.

O investidor precisa estar atento ao adentrar esse mercado, sabendo identificar as oportunidades e também os riscos do mercado.

São muitos fatores que fazem os preços do mercado de títulos subir e descer como taxas de juros, política monetária e a atual conjuntura da macroeconomia do país.

É inegável que as operações com títulos públicos caracterizam um risco muito menor se comparado com outras modalidades do mercado. São extremamente variadas quanto a prazo e juros remunerados e podem servir perfeitamente como um fundo de reserva futuro ou até mesmo aposentadoria.

Você precisa definir uma estratégia para investir seja ela uma compra futura de maior valor, a formação de um patrimônio ou uma reserva para emergências.

Para um prazo longínquo é preferível adquirir títulos do governo do que de empresas privadas, por caracterizar um menor risco de falência ou mudança abrupta de estratégia.

Entenda que o mercado não tem sentimentos e nem se importa com nossa classe social.

Ele precifica e dita o comportamento do curto prazo e não tem nada que o investidor possa fazer além de estar com uma carteira diversificada e focada em bons resultados.