Já se tornou cultural o fato do brasileiro não investir dinheiro ou mesmo poupar recursos financeiros, nossa cultura financeira é fundamentada em um único pilar: consumo.

E verdade seja dita: consumimos muito mais do que precisamos realmente.

Falar em investimentos em um país cuja economia sofre com crises cíclicas e profunda desigualdade na distribuição de renda tende a ser uma abordagem quase sempre elitista e fora da realidade de milhares de pessoas que estão vivendo na linha da pobreza, mas a verdade é que precisamos criar uma cultura de poupança no nosso país, e isso precisa envolver várias classes sociais.

Pessoas com renda mais frágil podem ser beneficiadas com a educação financeira e de investimentos mesmo estando na periferia do mundo capitalista.

Fomentar essa prática na população poderia fortalecer muito a nossa economia.

Em pesquisa realizada pelo Anbima, evidenciou-se o perfil do investidor brasileiro:

- 49% tem renda acima de 5 mil reais;

- 54% são homens acima de 40 anos;

- 53% estão no sudeste.

Esses dados dizem muito de como é distribuída a riqueza no Brasil e nada mais é que um espelho da realidade socioeconômica do país.

Você pode acessar os dados da pesquisa e metodologia neste link.

É fácil notar que a cultura de investir parte da renda ainda é predominante das classes sociais mais altas e dos homens brancos mais velhos, um retrato perfeito da desigualdade de renda e do acesso inexistente a educação financeira.

Pensar em investimento hoje é pensar automaticamente que só pessoas com muito dinheiro conseguem possuir, mas a realidade é que o mercado oferece uma grande quantidade de produtos financeiros de diferentes tipos de retorno e aplicação.

Hoje com uma quantia menor a R$ 10,00 é possível comprar um produto financeiro e com qualquer quantia é possível iniciar uma conta poupança.

A pesquisa do Anbima também evidenciou que 88% dos investidores fizeram alguma aplicação na poupança no ano de 2019, enquanto 12% optaram pelos títulos de ações, previdência privada e fundos de investimentos.

É importante que você entenda que possuir investimentos não é uma prática burocrática ou segregada aos mais ricos, o que você precisa ter em mente é que você precisa ter um fundo de reserva que cresça com o tempo e possa financiar suas necessidades futuras de consumo.

Neste artigo falo mais detalhadamente sobre como criar seu fundo de reservas.

Podemos listar algumas vantagens de possuir valores aplicados em investimentos:

- Formar um Fundo Emergencial que possa te ajudar em situações onde você fica sem renda ou aconteça algum imprevisto;

- Criar um Fundo que cresça ao passar dos anos, te trazendo sensação de segurança ao pensar no futuro;

- Se proteger das crises financeiras que assolam nossa economia, de momentos de desemprego ou até mesmo alguma emergência familiar;

- Atingir um objetivo futuro que necessite de acumulo de dinheiro: comprar uma casa, liquidar dívidas, se aposentar e etc.

A questão fundamental é: quanto e como posso começar a criar meu fundo de reserva?

O passo mais simples e seguro que qualquer pessoa economicamente ativa pode fazer é abrir sua conta poupança.

Mesmo que você não se sinta confortável em comprar outros produtos financeiros ou quando você sabe que pode precisar do dinheiro a qualquer momento, a conta poupança permite o investimento de qualquer valor a qualquer momento, bem como seu resgate imediato.

Em questões de rentabilidade sabemos que a poupança não é a melhor escolha, mas pensando nas pessoas de realidade financeiras e sociais diferentes é ao menos um importante início.

Como definir uma meta de investimentos?

Frezatti (2017) nos diz que os investimentos são os gastos que trarão benefícios futuros para mais de um período.

Tenha sempre em mente que os investimentos são fundos que você irá compor para o seu próprio futuro, para criar segurança.

Não existe um valor certo que possa ser seguido por todo mundo, existem realidades diferentes que precisam ser adaptadas individualmente para definir esse valor a ser poupado.

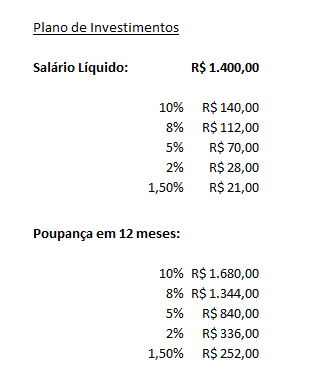

Em um cenário perfeito onde todos possuam renda fixa e um orçamento financeiro doméstico, especialistas da área recomendam poupar 10% da sua renda.

Aqui trabalharemos com o cenário imperfeito, onde as pessoas tem menos renda e pouco controle doméstico.

É importante que você tenha em mente qual a sua renda líquida, e poder fazer esse cálculo da meta considerando a sua realidade.

Para a realidade de uma população que não tem dinheiro sobrando, iniciar com pequenas porcentagens é extremamente importante para começar a criar o hábito de poupar.

Para um salário líquido de R$ 1.400,00 é possível poupar a partir de 1,5%.

O acumulado anual pode ser um valor simbólico quando poupamos uma porcentagem pequena, mas é um inicio e é a capacidade da maioria da população economicamente ativa, que muitas vezes não dispõe de sobra alguma para criar uma poupança.

Note que poupando 8%, ao final do ano você teria pouco menos de um 14º salário na conta, mesmo que esse dinheiro não rendesse juros e já descontássemos o valor da inflação acumulada no ano.

A partir da sua realidade financeira, seria possível criar uma meta de investimentos como esta?

É muito comum encontrarmos especialistas defendendo a importância de poupar os 10% da sua renda no mínimo, mas neste texto eu te convido a refletir que existe um leque infinito de possibilidades de trabalhar com seu dinheiro e com a sua realidade atual.

Cabe a você dar o primeiro passo e apenas começar.

O valor mínimo de investimento pode ser atingido ao excluir o consumo de algum produto ou serviço desnecessário ou mesmo economizar em alguma conta fixa, é preciso que você entenda que essa meta fará parte das suas despesas fixas, você irá guardar mensalmente esse dinheiro como se ele fosse mais uma das nossas inúmeras despesas.

Tratando o Investimento como Despesa no Orçamento Doméstico

Neste link te convido a ler um texto que fala um pouco melhor de como enxergar o investimento como uma despesa mensal, e os benefícios ao fazê-lo.

Bibliografia:

Orçamento Empresarial – Planejamento e Controle Gerencial. FREZATTI, Fábio. Editora Atlas. 6º Edição. São Paulo. 2017.

Portal Anbima. Pesquisa Raio-X do Investidor. Acesso em: https://www.anbima.com.br/pt_br/especial/raio-x-do-investidor-2019.htm